配资概念股票

配资概念股票

1. 资金灵活运用:通过股票配资,投资者可以借用额外的资金进行投资,提高资金的利用效率。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

来源:紫金天风期货研究所

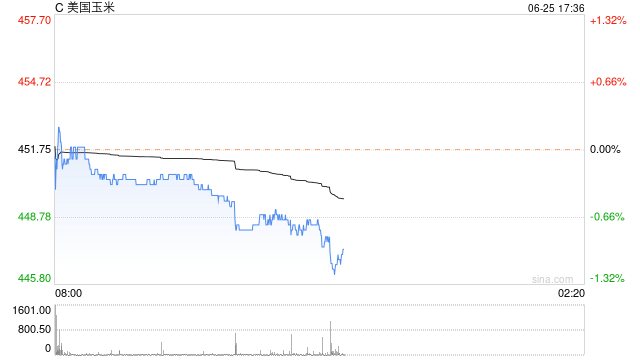

周二美国农业部公布8月玉米供需报告,根据美国农业部8月份供需报告显示,2023/2024年度世界玉米种植面积较上月预估调增8万公顷,玉米产量较上月预估调减164万吨至12.24亿吨。进口量和出口量较上月预估分别调减6万吨和36万吨。下游消费来看,饲用消费较上月预估调增277万吨,食用种用和工业消费较上月预估调减302万吨,总消费调减25万吨。全球库存消费比为25.59%,较上月预估调减0.05%。新作方面,2024/2025年度世界玉米种植面积较上月预估调减17万公顷,产量较上月调减497万吨至12.2亿吨,但依旧处于近几年高位;进口量较上月调减66万吨,出口量较上月调减34万吨。下游消费来看,饲用消费较上月调减195万吨,食种工消费较上月预估调减248万吨,总体需求同比仍旧较弱。从主要玉米生产国来看,巴西阿根廷新作产量与7月预估一致,美国略微上调,全球玉米整体供应仍处宽松水平,预计美玉米盘面或仍以弱势震荡为主。

对我国的影响方面,若国外产地端天气条件无异常变化,今年新作玉米供应压力依旧较大,加之下半年为主要玉米出口国集中出口窗口期,届时进口玉米价格或进一步走低,对我国国内玉米价格也存在一定程度的利空影响。后续应密切关注国外产地端天气变化以及玉米出口节奏的变化,另外应密切关注我国玉米进口政策的边际变动。

1 全球玉米供需仍偏宽松

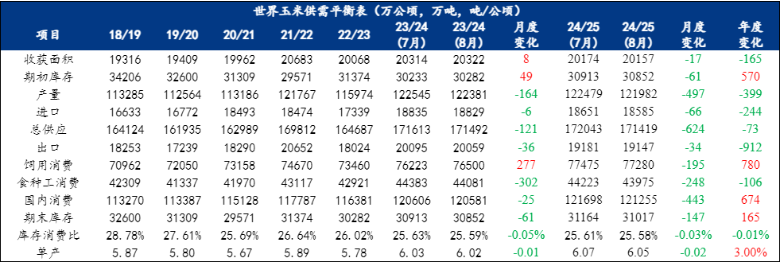

根据美国农业部8月份供需报告显示,2023/2024年度世界玉米种植面积较上月预估调增8万公顷,玉米产量较上月预估调减164万吨至12.24亿吨。进口量和出口量较上月预估分别调减6万吨和36万吨。下游消费来看,饲用消费较上月预估调增277万吨,食用种子和工业消费较上月预估调减302万吨,总消费调减25万吨。全球库存消费比为25.59%,较上月预估调减0.05%。新作方面,世界玉米种植面积较上月预估调减17万公顷,产量较上月调减497万吨。进口量较上月调减66万吨,出口量较上月调减34万吨。下游消费来看,饲用消费较上月调减195万吨,食用种子和工业消费较上月预估调减248万吨。期末库存较上月预估调减147万吨,至3.10亿吨。

年度变化来看,2024/2025年度较上年度面积减少165万公顷,产量减少399万吨至12.20亿吨,依旧处于近年来高点。进口量和出口量分别减少66万吨和34万吨。下游消费来看,饲用消费较上年度增加780万吨,食用种子和工业消费较上年度减少106万吨,总消费较上年度增加674万吨。期末库存较上年度增加165万吨。整体上看全球玉米供需格局仍旧偏宽松,新作在无意外天气扰动的情况下依旧保持丰产预期。

图1:全球玉米供需平衡表(8月)

数据来源:我的钢铁,紫金天风期货

数据来源:我的钢铁,紫金天风期货

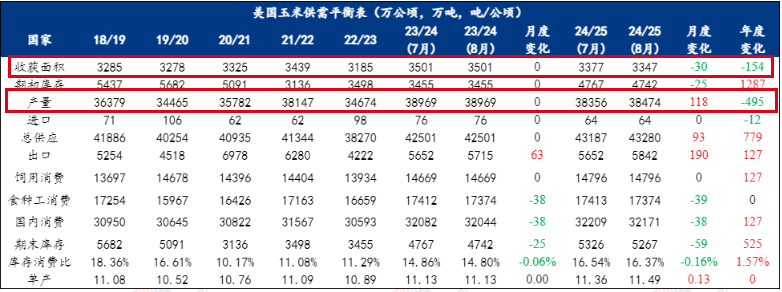

2 主产国产量依旧强劲

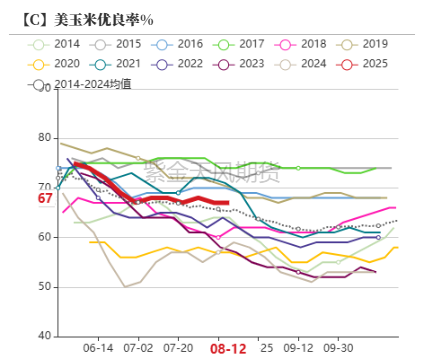

美玉米新作方面,种植面积从7月预估的9150万英亩下调至9070万英亩,收获面积相应下调,从上月的8340万英亩下调至8270英亩,市场预估为8296.7万英亩。得益于美玉米优良率同比较好,USDA上调了新作的单产,从7月的181蒲/英亩上调至本月的183.1蒲/英亩,市场平均预估182.1蒲/英亩。面积和单产的调整使得美玉米新作产量从7月的151亿蒲上调至本月的151.47亿蒲,市场平均预估为151.12亿蒲。

图2:美国玉米供需平衡表(8月)

数据来源:我的钢铁,紫金天风期货

数据来源:我的钢铁,紫金天风期货

图3:美玉米优良率(作物年度)

数据来源:USDA、紫金天风期货

数据来源:USDA、紫金天风期货

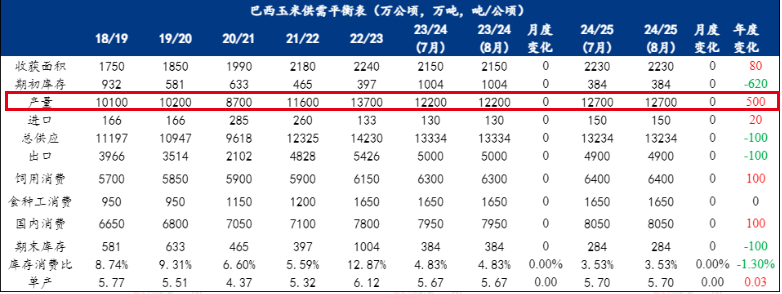

巴西、阿根廷新作玉米平衡表均维持较上月不变,巴西依旧维持新作玉米产量在1.27亿吨,同比去年增加500万吨;阿根廷预估新作玉米产量在5100万吨,同比去年增加100万吨。不难看出,USDA预计巴西和阿根廷在新作关键种植期的天气扰动目前为止并没有对其产量造成不利影响,主产国的玉米产量依旧相对充足。

图4:巴西玉米供需平衡表(8月)

数据来源:我的钢铁,紫金天风期货

数据来源:我的钢铁,紫金天风期货

图5:阿根廷玉米供需平衡表(8月)

数据来源:我的钢铁,紫金天风期货

数据来源:我的钢铁,紫金天风期货

其他国家来看,俄罗斯新作玉米产量小幅下调,从1500万吨下调至1410万吨,下调90万吨;乌克兰新作产量从2770万吨下调至2720万吨。

3 对我国的影响

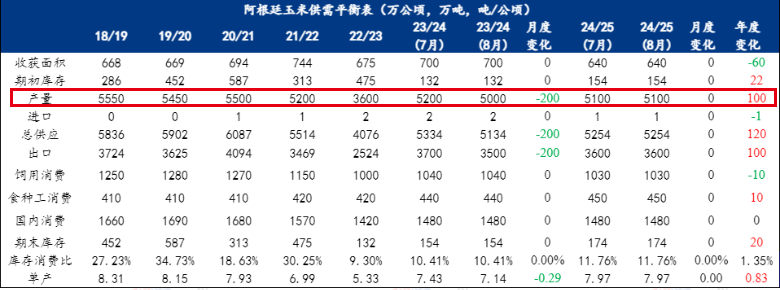

进口方面,我国主要的玉米进口国家已经进入主要出口窗口期,以巴西为例,下半年为巴西二茬玉米收获和出口的主要时期。截止8月14日,下半年我国配额内进口巴西玉米8月船期到港成本在1948元/吨左右,美湾玉米8月船期到港成本1936元/吨左右;美西玉米8月船期到港成本1923元/吨左右;蛇口港散粮成交价为2420元/吨,美西玉米进口略有优势。另外,乌克兰农业部称,截至8月7日,2024/25年度乌克兰谷物出口量为435.6万吨,大幅高于去年同期的235.5万吨。其中玉米出口量174万吨。

若国外产地端天气条件无异常变化,今年新作玉米供应压力依旧较大,加之下半年为主要玉米出口国集中出口窗口期,届时进口玉米价格或进一步走低,对我国国内玉米价格也存在一定程度的利空影响。后续应密切关注国外产地端天气变化以及玉米出口节奏的变化,另外应密切关注我国玉米进口政策的边际变动。

图6:进口玉米到港完税成本及利润

数据来源:我的钢铁、紫金天风期货

数据来源:我的钢铁、紫金天风期货

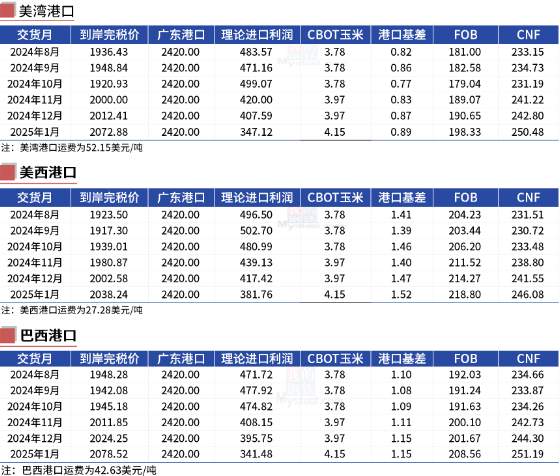

图7:美玉米主产区8-14日气温降水预测

数据来源:NOAA、紫金天风期货

]article_adlist-->

新浪合作大平台期货开户 安全快捷有保障

数据来源:NOAA、紫金天风期货

]article_adlist-->

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 配资概念股票